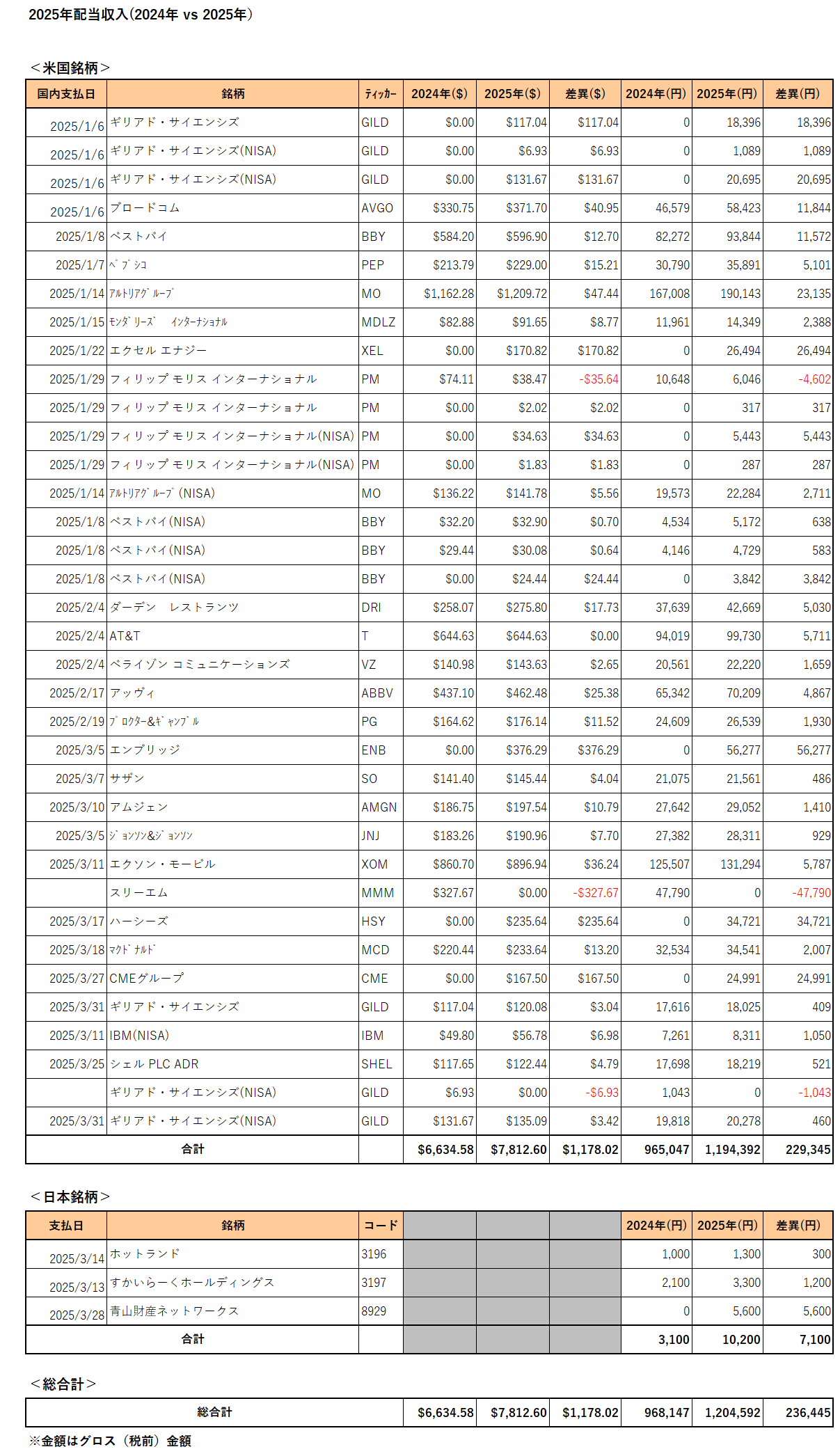

早速ですが2025年1月~3月の配当収入(税引き前金額)は以下のとおりとなりました。(細かくてスミマセン。)

表は前年2024年と比較しており、左から2024年ドル金額、2025年ドル金額とその差異金額、2024年円金額、2025年円金額とその差異金額となっており、いずれも税引前(グロス)金額です。

そしてドルベースでの差異は増配や購入・売却による差異であり、円ベースはこれに為替レートの差異が加わった結果となります。

御覧のとおり円ベースの合計金額は1,204,592円と前年実績に対してプラス236,445円。

またドル金額は2024年の6,634.58ドルに対し7,812.60ドルと1,178.02ドルのプラスとなっていますが、これは主に増配、そして銘柄入替(乗り換え)、さらには一部銘柄の月ずれによる増加となっています。

2月の実績報告でも書きましたが、今後インフレが進む可能性も考慮し年間配当収入の目標額を500万円に設定した当方。

500万円達成のための第一弾として株価爆上がりで配当利回りが1%にまで低下していたブロードコム(AVGO)を1月にすべて売却。

そして売却資金でより利回りの高いCMEグループ(CME)、ハーシー(ズ)(HSY)、エンブリッジ(ENB)、早稲田学習研究会(5869)を1月から2月にかけて購入。

ちなみにこれら銘柄の購入価額ベースの配当利回りは以下のとおり。

・CMEグループ(CME) : 4.4%

・ハーシー(ズ)(HSY) : 3.7%

・エンブリッジ(ENB) : 5.8%

・早稲田学習研究会(5869) : 5.4%

この乗り換えによりブロードコムから受領していた配当に対し1ドル=150円換算で3倍を超える配当金を受け取れることになる。

つまり500万円達成に着実に近づくことになる、と目論んでいました。

しかし米国株からの配当がメインの当方の場合、500万円を達成できるかどうかは企業業績はもちろんのこと為替が大きなウエートを占めており、トランプ関税発動により業績・為替ともに先行きに暗雲が垂れ込めています。

ただ為替について言えば日本の財政状況、そして特に財政ファイナンスという禁断の世界に足を踏み入れた日銀の財務状況を考えれば利上げ余地は限られているばかりか、今後のレートは日米長期金利差縮小=円高とは限らず、日銀債務超過からの財政破たん懸念表面化で長期的には円安になる可能性の方が大きいと考えていますが、果たしてどうなりますか。

(トータルリターンを無視した、まずは配当ありき、の投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村