いきなり刺激的なタイトルとなっていますが、今回はたばこ銘柄が抱える爆弾について比較してみたいと思います。

では、爆弾とは何か?

それは、

のれん

のれんとは

のれん(又は負ののれん)とは、親会社の子会社に対する投資とこれに対応する連結子会社の資本の相殺消去の結果生じた差額(投資消去差額)を言います。

(出店元:EY新日本有限責任監査法人)

って、さっぱりわかりませんよね。

わかりやすく言えば、

のれんとは、企業を買収・合併する際に発生するもので、被買収会社の純資産額と買収価格の差額として資産に計上されるもの。

無形資産の一種である。

ただ、資産とはいえ、のれんは差額を会計的に計上しているものに過ぎない。

理屈上は、被買収企業の将来的な収益力やブランド力を表したものとされるが、「仮想的」な資産である。

(出典元:東洋経済オンライン)

って、これでもまだわかりにくい?

乱暴に言えば、

企業買収等の際に、買収される企業を帳簿上の価格よりも高く買った場合に出る差額のこと。

ではなんで高く買ったのか?

買収される企業が帳簿に計上していない価値に対してお金を支払ったから、ということになります。

そしてその帳簿に載っていない価値が、一般的にはブランド力や将来生み出すであろう収益、ということになります。

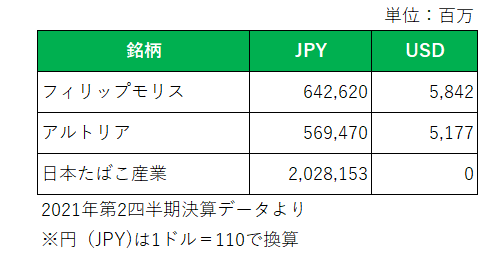

そののれんの金額について日米たばこ銘柄3社を比較したものが以下となります。

御覧のとおり日本たばこ産業(JT)が突出している状況が見て取れます。

JTは国内売上の減少を補うため積極的に買収を行っており、ここ最近の買収だけでも以下のとおりとなっています。

2016年1月 Natural American Spiritの米国外たばこ事業の買収完了

2016年7月 エチオピアの大手たばこ会社への出資

2017年9月 フィリピンたばこ会社の資産取得

2017年12月 エチオピア大手たばこ会社の株式追加取得(子会社化)

2018年7月 ロシアたばこ会社等の買収完了

2018年11月 バングラデシュにおけるたばこ事業の買収完了

ここ最近こそ買収を実施していないものの、2016年以降の3年間で結構な数の買収を手掛けていたことがわかります。

そしてその結果が2兆円を超えるのれん残高となって表れているのです。

ではなぜこののれんが資産にもかかわらず爆弾なのか?

ということですが、現在のれんについては米国会計基準でもJTが採用している国際会計基準(IFRS)でも償却する必要はありません。

但し、買収した企業等の業績が大幅に悪化した場合、最悪計上したのれんを全額損失として計上しなければならない(いわゆる減損処理)、という決まりがあるのです。

従って、あくまで仮定の話ですが、JTがのれんとして計上した買収企業等の業績が大幅に悪化し、全額減損が決定した場合、2兆円もの金額が一気に損失として計上される。

ということになります。

これが爆弾と書いた理由。

もちろんこれは極端な例ですが、少なくもJTの場合のれんの金額が他の銘柄に対して突出して大きい。

ということは抑えておく必要があるでしょう。

仮に巨額の減損損失計上となれば、株価に大きな影響を与えることになります。

但し、減損損失とは現金の損失を伴わない損失であり、要は過去の投資の失敗。

万一そのような事態になったとしても決して慌てることなく、投資家として確認すべきは営業キャッシュフローマージンの数字である。

このことだけは忘れないようにしておきたいものです。

以上、ご参考まで。

(爆弾の存在のみを恐れての投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

いつも拝読させていただいてます。最近JTが好調でBTIが下がってますが理由はいかにお考えですか?

ヤマさんさん

コメントありがとうございます。

JTの場合はやはり日本市場の地合いのよさがあるのではないでしょうか。

BTIは直近第2四半期決算で会計基準ベース、調整後ベースともに1株利益が前年同期を下回ったことも影響しているのかもしれませんね。