あけましておめでとうございます。本年も変わらぬご愛顧をお願い致します。

早速ですが2020年12月末時点の日本株のキャピタルゲインの状況を公開いたします。

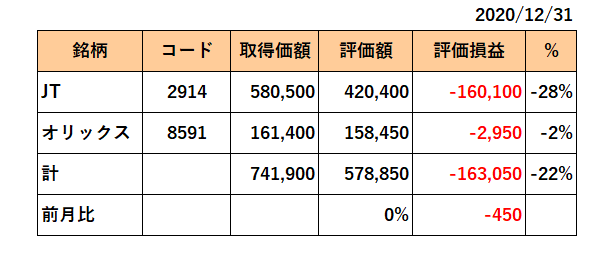

それがこちら。

御覧のとおり、相変わらず現在保有している日本銘柄は日本たばこ産業(JT)とオリックスの2銘柄のみ。(自社株は除く。)

そして評価額合計はわずか578,850円と米国株に比べ極めて少額、1%少々にしかすぎません。

しかし、日本株への投資の場合もその投資方針はインカムゲイン投資に基づいたものであり、米国株と何ら変わることはありません。

とは言うものの、違いはあります。

その一番の違いは?と言えば、

もちろん株主優待。

日本銘柄への投資の場合、結果的にではありますが、現在優待のある銘柄に投資しています。

正確に言えばJTに関しては優待はまったく意識していなかったのですが、その楽しさを知ってしまい、オリックスについては優待を意識して投資した、というのが正直なところ。

JT優待内容

Bコース 200株以上1,000株未満保有の株主様 【2,000円相当】

1. ご飯セット(28食)

2. カップ麺セット-鶏がら醤油(24食)

3. カップ麺セット-合わせ味噌(24食)

4. カップ麺セット-広東白湯麺(24食)

1から4の中からの選択

オリックス優待内容

ふるさと優待

「ふるさと優待」は、オリックスグループの全国のお取引先が取り扱う商品を厳選してカタログギフトに仕立て、対象となる株主の皆さまに、その中からお好きな商品を1点お選びいただく株主優待制度です。

また、100株以上を3年以上継続保有いただいている株主の皆さまには、ワンランク上のカタログギフトをお届けします。

株主カードによる優待

株主カードのご提示により、オリックスグループがご提供する各種サービスを割引価格でご利用いただけます。

12月の評価損益ですが、前月11月末時点の合計162,600円の含み損から163,050円の含み損とほぼ横ばい。

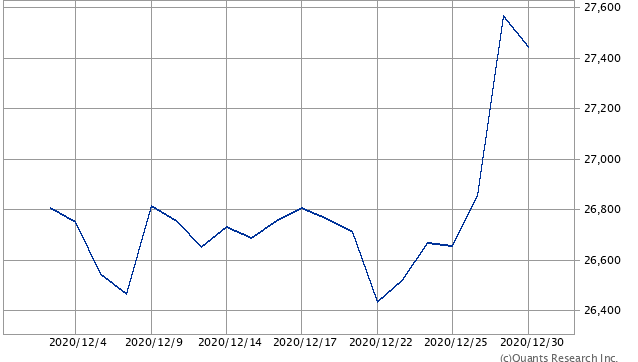

しかし以下のとおりここ1ヶ月と言うか12月25日以降日経平均は大幅に上昇。31年ぶりの高値をつけています。

そんな中なんとJTは値を下げた。

一方オリックスは上昇はしたものの残念ながら自己株買いに助けられた面は否めない。

特にJTはオリックスのように全く誠意を見せない(=自己株買いを実施しない)ところが全然可愛くありません。

しかもこの間衝撃的な事実を発見してしまった。

実は当方、JTの優待については妻も楽しみにしていると思っていた。だから「たとえ塩漬け状態になろうともこの銘柄は売らない。」と決めていた。

そんなある日、部屋の掃除をしているとあるもの、というか箱が目に留まった。

それがまさにごはんセットの箱。

中に入っていた袋を取り上げて何気に消費期限を見ると、

「あれれ、これ期限切れ寸前じゃないの!おまけに結構残ってる、、、」

当方妻のために良かれと思ってこの銘柄を選んだ。

しかしどうやら妻にとってはそれほど楽しみでもなかったらしい、、、

ということで塩漬けどっぷりのこの銘柄を無性に売却したくなった中年投資家なのでした。

(一向に上昇の気配を見せないディフェンシブ高配当利回り銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

あけましておめでとうございます。

今年もブログ楽しみにしています。

Risingballさん

あけましておめでとうございます。

ありがとうございます。そう言っていただけると大変励みになります。

正直者さん、あけましておめでとうございます。

コロナの対応部署に配属されてしまい仕事がめちゃくちゃ忙しくなって、コメントが書けなくなっていしまいました。

私は昨年、キャピタルゲインは残念ながらプラスにすることはできませんでしたが、インカムゲインは増やすことができ、配当収入が100万円を超えました。

今年はこの配当収入をどこまで増やせるか、日米の増配銘柄を主力に頑張っていきたいと思います。

ブログは毎日見ておりますよ。

今年も正直者さんの奮闘ぶりを楽しみにしております。

今年もよろしくお願いいたします。

そだおさん

あけましておめでとうございます。

お久しぶりですね~、お元気だったんですね。安心しました。(当方のパフォーマンスのあまりの体たらくぶりにてっきり当サイトを見なくなったのではと思っておりました。)

配当収入100万円達成おめでとうございます!

自分の経験だと100万円の大台を超えると見える景色というか、心持ちというかゆとり度が変わった記憶がありますが、そだおさんはいかがでしょうか。

今年こそはディフェンシブ銘柄に光が当たるのでは?、いや当たって欲しいと願っています。

本年もよろしくお願いいたします。

はい、家賃が配当から払えると思うと大変気が楽になります。(笑)

人生100年時代 老後に笑うのは共働きの正社員夫婦 では大笑いするのは?

https://naobito.net/who-will-success-the-most/

が私のバイブルです。

なのでこれからも正直者さんのブログは見ていくつもりですし、配当はどんどん増えていくはずです。(笑)

ただ、今年もひろーさんの言うとおり、情報技術セクターが伸びるのかな~と思っています。

そだおさん

家賃をまかなえる、これって心理的にものすごく大きいですよね。

そだおさんが当方より10歳以上若いのであれば、当方のようにまずは配当利回りありきではなく、将来の増配期待をより重視した優良銘柄への投資をすることで、より無理のない、ストレスのない運用が可能ではないかと思います。

もちろん投資にあたってはまずは、確定拠出、IDECO、積立NISA等で(米国)市場全体に投資する。

これが前提です。

そだおさん、こんにちは。

亀ですが、僕は今年はそれほどITセクターが伸びるとは思っていません。

どっちかというと、半導体のような素材セクターや決済関連の金融じゃないでしょうか。

理由としては、今年は長期金利の急騰の影響が出そうだということです。

少なくとも米議会は上下院ともにDemocratsが過半数を取ったことにより、積極財政政策が取られやすくなっていると考えられます。

そうなると、米国債の大量の売り出しがあります。これが金利の上昇圧力になります。

まぁ、米国10年債は2.5~3%くらいまでは上がるんじゃないですかね。そうなると、今もてはやされているTSLAやZMはちょっと怪しいです。

(相当先のキャッシュフローまで株価に織り込まれやすく、相当先のキャッシュフローの計算は長期金利で容易にブレるため)

米景気は回復すると思うので、慎重に行きたいならVやMA、暗号通貨や決済サービスアプリが来ると思うのであれば、PYPLやSQ、BTC先物の活況さが続きというのであればCMEですね。

SaaSに代表されるIT銘柄の購入については、一旦急落を起こしてからでも遅くないと思います。

Salesforce(CRM)は今ちょっと弱いですしね。

巣ごもり銘柄のCRWDやDOCU、ZSについては、コロナウィルスの猛威が見過ごせないうちは活況なんでしょうね。

ひろーさん、こんにちは

今年もよろしくお願いいたします。

私も素材セクターや決済サービスには注目で、

特にVは、増配銘柄でもあるので応援しています。

元々はバリューな成長銘柄に投資していたので、

この地合いでキャピタルゲインを取りにいかないというのは体に悪いです。(笑)

金利の上昇は大変気になるところですが、

世界中がMMTしているこの状況が続くうちは、需要が見込める分野や銘柄の上昇は続くのではないかと思っています。

こんにちは。

当方の昨年の取引実績は日本株+J-REIT、米国株ともに2桁%の含み益を達成しました。

引き続きクオリティの高い株式の保有を続けていきます。

正直者さんが常に高いとか、配当利回りが4%台に落ちてきたら〜と仰られている、MKC、CL、MSFTなどクオリティが高く、economic moatの深い銘柄が資産の増加を牽引しました。

米国株は事業形態の転換も素早いですね。

Disneyはストリーミングに注力するみたいで、無形資産の使い方が素晴らしいですね。

また、SolarWindsのバックドア事件( https://blog.trendmicro.co.jp/archives/26849 )で脚光を浴びたCRWD, ZSは急伸し、持株の中でZSが約80%の含み益で昨年の取引を終了しました。

年初にBTCが300万円の大台を突破していても静かな熱狂で収まっていることから、今年はコモディティや暗号資産、PYPLやSQなどのFinTech系が来るのかな?とも思っています。

BTCは新興国における価値の保存を担うコモディティになりつつあることや、物理WalletはUSB程度の小ささで済んでしまうことから、どこかの資金の大量な逃避が発生しているのでは?と疑心暗鬼になる年初めなのでした。

(阿里巴巴や腾讯があまり上がっていないのももやもやしますね。)

ひろーさん

昨年の素晴らしいパフォーマンスおめでとうございます。

キャピタルゲイン優先となれば選択する顔ぶれは全く変わって来ますよね。

ただポイントは書かれているとおりeconomic moatの深い銘柄。

そう言えばペイパルは広瀬さんも注目していましたね。